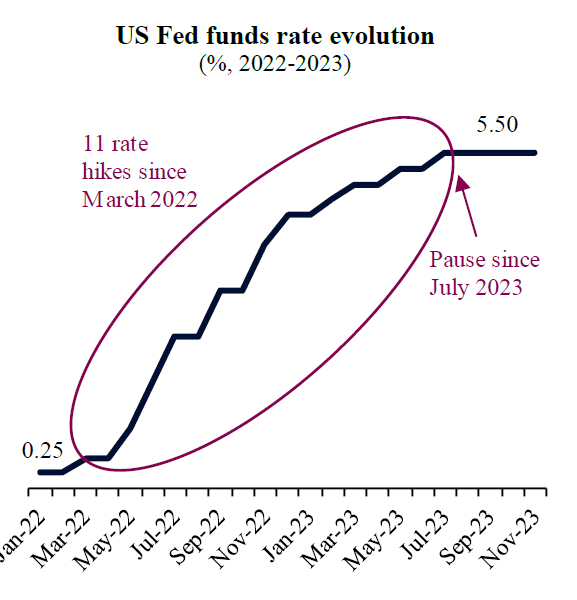

La Réserve fédérale américaine (Fed) a maintenu inchangé son taux directeur de référence lors des réunions du Comité fédéral de l’open market de novembre et de septembre 2023. Ces décisions marquent une « pause » significative dans le cycle de resserrement qui a débuté en mars de l’année dernière, après que onze hausses de taux ont poussé le taux directeur des fonds fédéraux aux niveaux les plus élevés depuis plus de 20 ans, à savoir 5,25-5,5 %.

En février 2023, les marchés tablaient sur de nouvelles hausses de taux qui seraient maintenues plus longtemps. Toutefois, la crise bancaire régionale américaine survenue en mars, à la suite de la ruée sur les dépôts de la Silicon Valley Bank, basée en Californie, a relancé les paris sur un pivot précoce de la Fed avec des réductions significatives des taux directeurs. Ces inquiétudes ont ensuite été tempérées par la stabilisation rapide des banques américaines et par une ré-accélération économique remarquable, due à une consommation robuste et à des marchés de l’emploi forts. Ces tendances positives se sont encore renforcées au cours de l’été, le PIB américain ayant enregistré une croissance extraordinaire de 4,9 % en rythme annuel au troisième trimestre. En conséquence, les paris sur des taux plus élevés pendant plus longtemps ont refait surface.

La question de savoir si la Fed est prête à ralentir, à « faire une pause plus longue » ou même à faire pivoter les changements de taux directeurs le plus tôt possible n’a pas encore été tranchée.

Évolution du taux des fonds fédéraux américains

(%, 2022-2023)

Sources: Haver, Réserve fédérale américaine, analyse QNB

Selon nous, dans les conditions actuelles, la Fed devrait maintenir les taux directeurs actuels à des niveaux élevés au moins jusqu’à la fin du deuxième trimestre 2024.

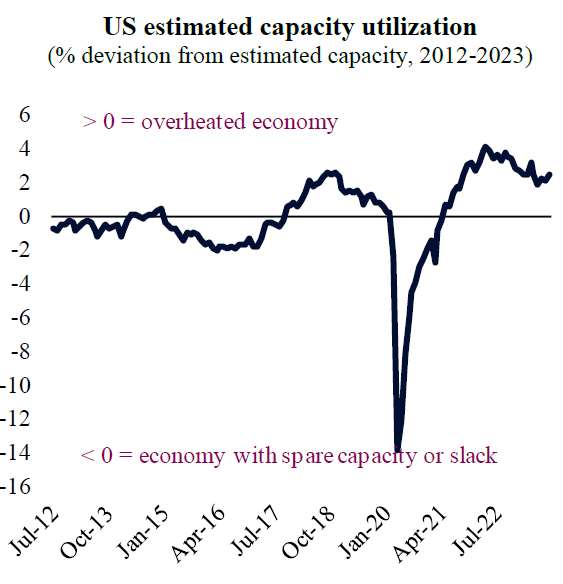

D’une part, il n’y a guère de place pour une baisse des taux avant le deuxième trimestre 2024, car l’économie américaine reste en surchauffe. L’utilisation des capacités aux États-Unis, mesurée en tenant compte de l’état du marché du travail et des capacités industrielles inutilisées, suggère qu’il existe toujours des contraintes de capacité. En d’autres termes, la demande de main-d’œuvre est actuellement supérieure au nombre d’employés disponibles, tandis que l’activité industrielle est supérieure à sa tendance à long terme. Il est peu probable que la Fed réduise ses taux tant que le marché du travail ne s’affaiblit pas davantage et que les capacités industrielles inutilisées n’augmentent pas. Cela permettrait à l’économie d’absorber les chocs sans risque de flambée rapide de l’inflation si le ralentissement économique visé ne se produisait pas comme prévu.

Exploitation estimée des capacités aux États-Unis

(% d’écart par rapport à la capacité estimée, 2012-2023)

Sources: Haver et analyse QNB

D’autre part, les taux d’intérêt ne se sont pas seulement « normalisés », ils sont aussi très restrictifs. Cela signifie que les taux sont supérieurs à la fois au taux d’inflation courant (3,7 %) et à ce qui est considéré comme le niveau « neutre » des taux d’intérêt (4,2 %), c’est-à-dire le taux qui ne soutient ni ne freine les dépenses, les investissements et l’activité économique. En d’autres termes, la Fed n’a plus besoin de « rattraper son retard » en relevant ses taux pour lutter contre l’inflation. Le temps jouant en sa faveur, les mesures prises par la Fed, dont l’effet est généralement décalé de six mois, commenceraient à faire sentir leurs effets. Cela entraînerait une réduction de la consommation et des investissements des ménages et des entreprises. En conséquence, les marchés du travail s’ajusteraient, la demande industrielle s’affaiblirait, entraînant l’inflation dans la direction souhaitée par la Fed.

Dans l’ensemble, nous nous attendons plutôt à une longue « pause » jusqu’à ce que de nouvelles données indiquent une voie plus claire pour l’élaboration de la politique. Néanmoins, des taux d’intérêt restrictifs devraient progressivement favoriser un ralentissement de l’activité et une réduction de l’inflation au fil du temps, même si cela pourrait conduire à un ralentissement plus marqué ou à une récession en 2024.